Литий-ионные аккумуляторы стали основными технологическими элементами систем накопления энергии для электротранспорта и сетей с возобновляемой энергетикой. Ресурсы и технологии, необходимые для их производства и внедрения, будут определять лидеров экономики энергоперехода, сильно отличающейся от современной экономики потребления энергоресурсов. Не зря литий и его производные иногда называют новой нефтью. Мы рассмотрели основных игроков и проанализировали место и перспективы России на этом рынке.

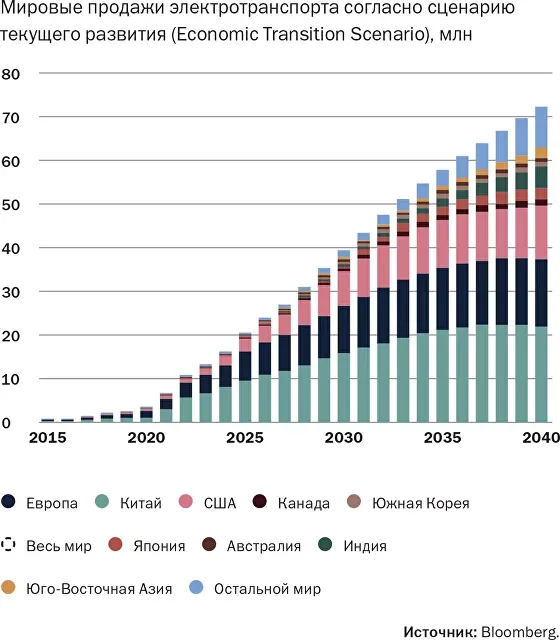

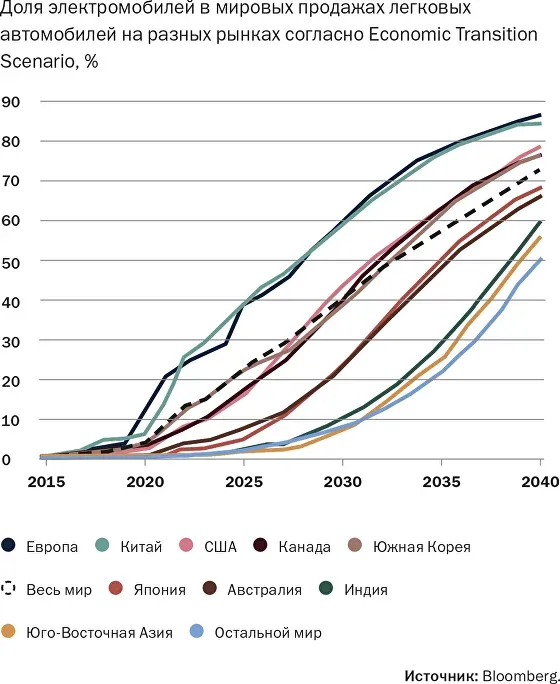

Из тех вещей, изобретатели которых когда-либо получали Нобелевскую премию, литий- ионные аккумуляторы встречаются чаще всего: в телефонах и ноутбуках, некоторых автомобилях. Они с рекордной скоростью ворвались в нашу повседневную жизнь.Всего пять лет назад литий- ионные аккумуляторы встречались в основном в бытовой электронике. Но с 2018 года их главным потребителем стал электротранспорт, и спрос растет стремительно — на 50% в год. Именно электротранспорт стал наиболее динамично развивающимся сектором энергоперехода — он обгоняет по темпам роста рынка и инвестиций даже ветровую и солнечную энергетику.В 2021 году на электротранспорт приходилось 80% спроса на аккумуляторы. В 2010 году в мире было всего около 100 тыс. электромобилей, в 2020 м — уже более 10 млн. К середине 2022 года количество этих транспортных средств удвоилось и достигло 20 млн, а к 2030 му может вырасти до 145 млн. При этом, кроме легковых электромобилей, сейчас на дорогах более 1,3 млн электробусов и электрических грузовиков, более 280 млн двух- и трехколесных электромопедов.По прогнозам Bloomberg, к 2035 году в среднем по миру каждый второй продаваемый автомобиль будет электрическим, а в Европе и Китае на электромобили будет приходиться 80% продаж. В 2021 году доля электромобилей в мировых продажах составила 10%, в сегменте автобусов — более 44%.

Перспективы роста продаж электромобилей

В 1991 году весь мировой объем рынка литий- ионных аккумуляторов составлял менее 130 кВт·ч, то есть был сопоставим с емкостью аккумуляторов пары современных автомобилей Tesla. В 2021 году потребность в аккумуляторах для легковых электромобилей достигла около 300 ГВт·ч, почти вдвое увеличившись по сравнению с предыдущим годом. По прогнозам Bloomberg, к 2030 году потребность в аккумуляторах вырастет почти в 10 раз.Важно понимать географию этого роста. Почти половина всего электрического автопарка находится в Китае. Только в прошлом году там было продано около 3 млн электромобилей — столько же, сколько годом ранее во всем мире. В Китае же находятся и основные производители как электромобилей, так и аккумуляторов для них.

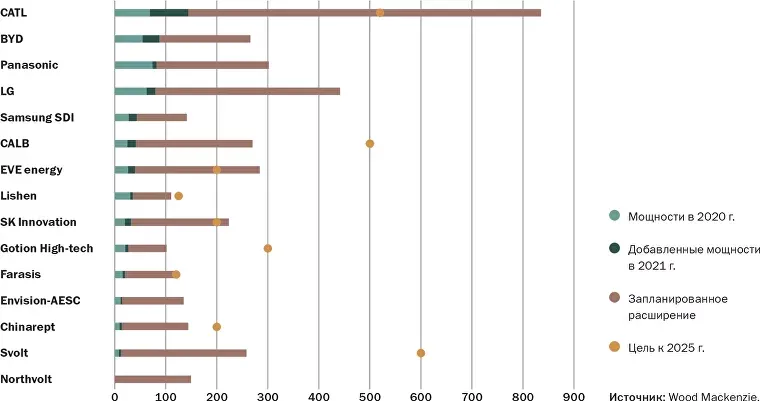

Основные игроки рынкаВ 2021 году было продано 6,5 млн электромобилей — вдвое больше, чем годом ранее. Среди них 4,6 млн «чистых» электромобилей и 1,9 млн гибридов. Каждый пятый проданный электромобиль — марки Tesla. При этом среди основных производителей лидируют компании из США (Tesla), Китая (BYD, SAIC), Европы (Volkswagen, BMW, Mercedes, Audi, Volvo) и Южной Кореи (Hyundai и Kia).В части производства литий- ионных аккумуляторов наблюдается еще более высокая концентрация игроков. В 2021 году на пять крупнейших копаний из Китая, Южной Кореи и Японии приходилось около 80% мирового производства аккумуляторов. Ожидается, что к концу десятилетия этот регион сократит свою долю до 69%, а доля европейских производителей вырастет до 20%. Всего в 2021 году топ 15 производителей расширили мощности производства аккумуляторов на 200 ГВт·ч, совокупная мощность достигла 600 ГВт·ч/год.

Мощности мировых производителей литий-ионных аккумуляторов, ГВт·ч

Мировые лидеры в производстве литий-ионных аккумуляторов

1. Contemporary Amperex Technology Co. Limited (CATL), Китай.32,6% рынка, 96,7 ГВт·ч в 2021 году, 36,2 ГВт·ч — в 2020-м (рост 167%).Основные потребители: BMW, Tesla, Volkswagen, Volvo, Dongfeng, Honda, SAIC. Имеет заводы не только в Китае, но и в Германии.В планах — строительство заводов в Венгрии и США. Лидер во внедрении новых составов аккумуляторов, в частности железо-фосфатных.2. LG Energy Solution (LGES), Южная Корея.20,3% рынка, 60,2 ГВт·ч в 2021 году.Основные потребители: General Motors, Renault, Tesla, Volvo, Volkswagen.Планирует в 2022 году увеличить производство на 8% и запустить третий завод в США совместно с GM.3. Panasonic (Япония).12,2% рынка и 36,1 ГВт·ч в 2021 году.Основные потребители: Tesla, Toyota. Основной поставщик батарей для продвинутых моделей Tesla в США.Планирует в 2023 году начать массовый выпуск ячеек формата 4680, которые уже самостоятельно выпускает Tesla в Техасе.4. BYD (Китай).8,8% рынка и 26,3 ГВт·ч в 2021 году.Основные потребители: BYD, Ford. Первой (в 2020 году) начала выпуск батарей LFP, более дешевых, но обладающих меньшей емкостью.5. SK On, Южная Корея.5,6% мирового производства и 17 ГВт·ч в 2021 годуОсновные потребители: Daimler, Ford, Hyunday, Kia.

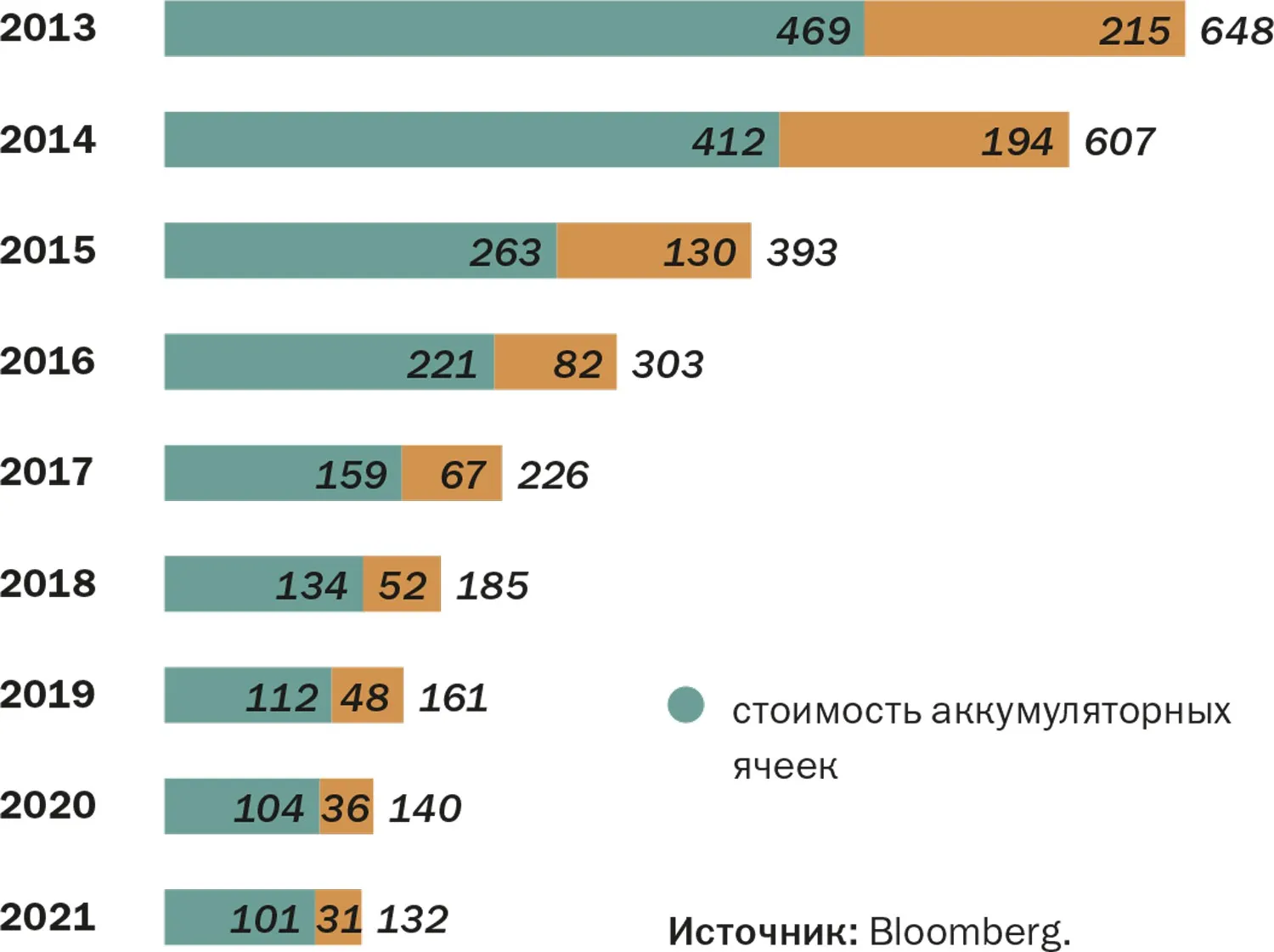

ТехнологииВ 2019 году Майкл Уиттингем, Джон Гуденаф и Акира Ёсино получили Нобелевскую премию по химии за исследования, сделавшие возможным создание современного литий- ионного аккумулятора. И хотя химические накопители энергии известны уже более 200 лет, именно литий- ионные аккумуляторы совершили революцию в этом направлении. Легкие и компактные, они запасают в разы больше энергии на единицу массы, чем традиционные аккумуляторы (более 250 Вт·ч/кг против 25−40 Вт·ч/кг у свинцово- кислотных, 45−65 Вт·ч/кг — у никель- кадмиевых NiCd, 60−71 Вт·ч/кг — у никель- металлогидридных NiMH), дольше работают, у них больше циклов зарядки и практически отсутствует эффект памяти. При этом развитие технологии литий- ионных аккумуляторов и улучшение их свой ств активно продолжаются.Ключевая особенность литий- ионного аккумулятора, вынесенная в его название и придающая ему особенные свой ства, — то, что перенос заряда в нем происходит благодаря движению ионов лития между катодом и анодом, а не химическому разрушению последних, как в других элементах питания. Однако помимо лития, такой аккумулятор содержит и другие редкие элементы. Средний аккумулятор современного электромобиля, собранный из распространенных ячеек NMC, может содержать около 8 кг лития, 35 кг никеля, 20 кг марганца и 14 кг кобальта. Спрос на эти ключевые элементы уже многократно вырос, ряд из них, в частности сам литий, во многом определяет новые ресурсные потребности энергоперехода.Развитие технологий и масштабирование производства привели к резкому снижению стоимости аккумуляторов — почти в 10 раз за последнее десятилетие, с $ 1200 за 1 кВт·ч в 2010 году до $ 132 за 1 кВт·ч в 2021 м. Снижению цен способствовало и широкое внедрение чуть менее емких (160−200 Вт·ч/кг), но почти на 30% более дешевых железо- фосфатных литиевых аккумуляторов (LFP) без дорогих кобальта и никеля. Ожидается, что к 2023 году доля LFP-аккумуляторов в электромобилях превысит 40%.

Стоимость литий-ионных батарей электромобилей и доля аккумуляторных ячеек в них, в ценах 2021 года, $/кВт·ч

Сегодня почти 90% производства LFP-аккумуляторов приходится на китайскую компанию CATL. В среднем в 2021 году аккумуляторы, произведенные в США и Европе, были на 40% и 60% дороже, чем китайские.Кроме того, в середине 2021 года CATL представила первую модель аккумулятора с более дешевым натрием вместо лития (массовое производство запланировано на 2023 год). Также, по прогнозам BNEF, к концу десятилетия все большую роль будут играть аккумуляторы с марганцем, что снизит потребность в никеле.

Сырье и ресурсыСитуация последних лет на рынке позволяла ожидать, что после 2024 года средняя цена аккумуляторов опустится до $ 100 за 1 кВт·ч, и это позволит уравнять стоимость сопоставимых электрических и бензиновых автомобилей на многих рынках.Однако уже с середины 2021 года на фоне постковидного восстановления спроса и снижения добычи в Китае дорожают сырьевые товары. Это вызвало рост цен во всей цепочке поставок как для аккумуляторов, так и для всего рынка энергоперехода. Цены на литий с середины прошлого года выросли в пять раз, что, по данным BNEF, повысило к концу 2021 года цены на аккумуляторы в среднем на $ 10 за 1 кВт·ч и, по прогнозам Benchmark Mineral Intelligence, в итоге может снизить маржу автопроизводителей или добавить к цене электромобилей до $ 1000.Ключевой компонент литий- ионных батарей, литий, не случайно так сильно растет в цене. Несмотря на то что лития на планете довольно много, пригодных для его дешевой добычи мест мало, и быстро их количество увеличить непросто. Ажиотажный спрос на литий- ионные аккумуляторы может расти так стремительно, что добывающая отрасль с геологоразведкой и подготовкой новых месторождений могут за ним не поспевать.Более половины мировых ресурсов лития находится в так называемом литиевом треугольнике между Аргентиной, Боливией и Чили, где его добывают из подземных озер, выпаривая жидкость («рассол») под солнцем пустынь в течение 1−2 лет. Современные технологии позволяют извлекать из «рассола» лишь около 50% лития.Большинство оставшихся запасов добывают из минерала сподумена, крупнейшие месторождения которого находятся в Австралии, а также в Китае, Бразилии и Зимбабве. Из руды после обработки кислотой получают гидроксид или карбонат лития, а из них, в свою очередь, — компоненты аккумуляторов: электроды и электролиты.По данным Геологической службы США (USGS), в 2021 году в мире было добыто около 100 тыс. тонн лития в пересчете на металл. Из них 55% — в Австралии, 26% -в Чили, 14% — в Китае, 5% — в Аргентине.

Ожидаемый рост спроса на редкие ресурсы по отношению к спросу в 2020 году

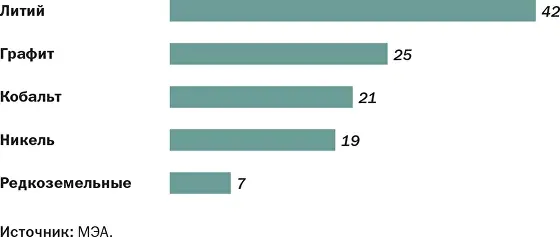

С 2010 года добыча лития в мире выросла втрое. При этом, по прогнозу Международного энергетического агентства от прошлого года, спрос на литий в ближайшие 20 лет может вырасти более чем в 40 раз, а на другие компоненты — в 7−25 раз. С учетом динамики разработки новых месторождений, ожидается дефицит добычи лития в ближайшие пять лет. Нарастить добычу можно, либо разрабатывая новые месторождения, либо применяя новые технологии добычи, повышая эффективность извлечения лития из «рассола» и руды. По оценкам Benchmark Mineral Intelligence, для преодоления дефицита лития в отрасль необходимо инвестировать не менее $ 42 млрд до конца десятилетия. Такой запрос рынка стимулирует появление большого количестве стартапов и технологий, потенциально способных повысить эффективность добычи лития, например, через технологию прямой экстракции его из «рассолов», эффективно извлекать его при переработке батарей или сократить его использование в аккумуляторах.Сегодня крупнейшими поставщиками лития являются пять компаний: Ganfeng Lithium (Китай), Tianqi Lithium (Китай), Albemarle (США), Sociedad Química y Minera (Чили) и Pilbara Minerals (Австралия).

Россия и РосатомРоссийская индустрия литий- ионных аккумуляторов пока отстает от мировой по большинству элементов цепочки поставок, хотя интерес к ней в последние годы стремительно растет.Литий в России пока не добывается, хотя его потенциальные запасы оцениваются в 1−1,5 млн тонн. По данным правительства, в Россию ежегодно импортируется до 1,5 тыс. тонн лития, в основном из Аргентины, Чили, Боливии и Китая. Однако из-за обострения международной обстановки в апреле 2022 года Чили и Аргентина ограничили поставки.Росатом через уранодобывающий холдинг Uranium One уже несколько лет ищет варианты вхождения в литиевые проекты стран Латинской Америки. Компания обладает технологией более эффективного извлечения лития из «рассолов» — не менее 98% против существующих 30−50%.В середине июня компания Uranium Оne (входит в структуру АО «Техснабэкспорт») объявлена одним из победителей международного конкурса по прямому извлечению лития на солончаках Уюни, Койпаса и Пастос- Грандес. Для участия в конкурсе компании получили специфический «рассол» из каждого боливийского солончака. Были испытаны технологии всех компаний, технические отчеты представлены на конкурс.Росатом предлагает Боливии комплексную программу индустриализации литиевой отрасли на основе российских технологий с выходом на глобальный рынок. Следующий этап отбора предполагает переговорный процесс с финалистами, выбор компании- партнера будет совершен до конца года.Входящий в Росатом горнорудный холдинг «Атомредметзолото» в прошлом году озвучил планы вложения до 50 млрд руб. в проекты добычи лития в России и за рубежом. В апреле этого года Росатом и «Норникель» заключили соглашение о разработке литиевого месторождения Колмозерское в Мурманской области с последующей глубокой переработкой литиевого сырья. Колмозерское — крупнейшее (18,9% отечественных запасов) и наиболее перспективное российское месторождение литиевых руд.Стоит отметить, что на фоне скудной добычи лития Россия в лице «Норникеля» — крупнейший поставщик рафинированного никеля (до 7% мировых поставок в 2019 году) — другого важного компонента литий- ионных аккумуляторов. Компания испытывает сложности с логистикой поставок, но пока прямые санкции на нее не наложены.

ЭлектротранспортКак и во всем мире, в России основным источником спроса на системы накопления энергии должен стать электротранспорт. На его развитие власти обратили серьезное внимание в 2021 году, когда правительство утвердило концепцию его развития до 2030 года. Она предусматривает, что к концу 2024 года в стране будут выпускать не менее 25 тыс. электромобилей и построят 9,4 тыс. зарядных станций. К 2030 году каждый десятый выпускаемый в РФ автомобиль должен быть электрическим.По данным «Автостата», к началу мая 2022 года в России было зарегистрировано 17,5 тыс. электрических легковых автомобилей (это менее 0,1% от мирового парка электромобилей), до 1 тыс. коммерческих электромобилей и около 1 тыс. электробусов. Именно последние в основном и производятся пока в России. Их производят КамАЗ и ЛиАЗ, чьи мощности позволяют выпускать более 300 автобусов в год. Практически все эти электробусы работают в Москве, где к 2024 году их количество планируется довести до 2,2 тыс. (1/3 от общего числа автобусов), а к 2030 году заменить все автобусы столицы на электрические. Параллельно этот опыт планируют распространять на другие крупные города.Новых электромобилей в России в 2021 году было продано 2254, что втрое больше показателей 2020 года, по данным «Автостата». Однако это лишь 0,03% от мировых продаж, и все эти электромобили иностранного производства. Легковые и коммерческие электромобили в России пока не выпускают, хотя кое-какие разработки есть у КамАЗа, ГАЗа и Волгабаса, а в январе 2022 года, по данным «Ведомостей», две компании: «Моторинвест» и «Электромобили мануфэкчуринг рус» — подали заявки на заключение специнвестконтрактов на выпуск электромобилей.Согласно правительственной концепции развития электротранспорта, большие надежды на внутреннее производство легковых электромобилей связаны с планируемым в 2023 году запуском сборки электромобилей KIA и Hyundai в Калининграде, на заводе «Автотор». Однако в мае «Автотор» приостановил сборку автомобилей и отправил работников на корпоративные каникулы. В последние месяцы в России при остановили или прекратили работу большинство иностранных автокомпаний. Так что перспективы развития проекта сборки южнокорейских электромобилей в России пока под вопросом.

Стремительный рост цен на литий может снизить привлекательность LFP-аккумуляторов в электромобилях

Итоги исследования, опубликованного изданием EVANNEX в мае 2022 года

· Два наиболее популярных типа современных аккумуляторных батарей: никель- кобальт-марганцевые (NCM) и литий- железо-фосфатные (LFP). Первый тип обладает преимуществами по производительности, второй — дешевле и не содержит вредного кобальта.

· Вслед за китайскими производителями электромобилей, преимущественно использующими батареи второго типа, многие бренды из разных стран заявляли о планах расширения использования LFP-батарей. Некоторые эксперты предсказывали, что NCM-аккумуляторы в конечном счете станут нишевой технологией, в то время как LFP-батареи (и другие типы батарей без кобальта) получат повсеместное распространение.

· В расчетах не учитывались такие факторы, как грузоподъемность и экономика электрификации грузовиков. При этом авторы исследования отмечают, что больший вес современных электрогрузовиков по сравнению с их дизельными аналогами не критичен для потенциальной замены, так как примерно в 75% случаев грузовики заполняют свое рабочее пространство до того, как достигают предела грузоподъемности.

· Однако в недавнем отчете S&P Global Commodity Insights утверждается, что из-за резкого роста цен на литий LFP-батареи могут потерять преимущество дешевизны. Рост спроса на электромобили и глобальные потрясения последних лет привели к росту цен на все ключевые материалы для аккумуляторов, но если цены на кобальт и никель выросли примерно на 85% и 55% соответственно, то цена на литий увеличилась более чем на 700% с начала 2021 года.

· Кроме того, ожидается сохранение глобального дефицита лития. Исследование S&P показывает, что при сегодняшней производительности всех действующих литиевых проектов к 2030 году дефицит этого металла может составить 220 тыс. тонн, или 12% прогнозируемого спроса. Причина — в невозможности быстрого масштабирования добычи лития, так как для строительства нового производства аккумуляторных батарей требуется около двух лет, а для разработки нового литиевого рудника — не менее восьми.

· Однако безопасность, в том числе пожарная, LFP-батарей по сравнению с NCM-аккумуляторами оставляет им конкурентное преимущество в будущем, несмотря на рост цен. Кроме того, LFP-батареи имеют потенциал роста удельной энергоемкости (со 160 до 200 Вт·ч/кг в ближайшем будущем) и в дальнейшем могут приблизиться к показателям NMC-батарей (260 Вт·ч/кг).

АккумуляторыПо прогнозам консалтинговой компании KPMG, сделанным в начале года и опубликованным в «Ведомостях», емкость российского рынка накопителей электроэнергии вырастет до 4,7 ГВтч в 2025 году и до 25,5 ГВтч — в 2030 м. Прогнозы компании «ТВЭЛ» и Минпромторга несколько скромнее: объем рынка к 2025 году составит около 4 ГВтч и не более 18 ГВтч — к 2030 му, причем более 90% будет приходиться на электротранспорт.Производство литий- ионных аккумуляторов в России существует уже более 10 лет, если вспомнить завод Роснано «Лиотех», запущенный в 2011 году. Однако реальное потребление отечественной продукции гораздо скромнее заявленной проектной мощности завода и в основном реализуется в сегменте промышленных накопителей. В этом сегменте в России реализовано около 20 небольших проектов, наиболее крупные — в 2020—2021 годах, а общий объем накопителей на конец 2020 года составлял 126 МВтч, указывается в исследовании KPMG. В основном эти проекты касаются оптимизации суточного графика потребления электроэнергии и источников бесперебойного питания. Основные заказчики проектов: РЖД, Россети, Сбербанк, производитель солнечных электростанций «Хевел» и структуры Росатома.При этом наиболее популярный отечественный электротранспорт — автобусы производства КамАЗа и ЛиАЗа — используют аккумуляторы китайской фирмы Microwast, несмотря на то что в 2019 году КамАЗ и «Лиотех» подписали соглашение о сотрудничестве в разработке перспективных транспортных аккумуляторов.Другой отечественный поставщик литий- ионных накопителей энергии — дочерняя компания Росатома РЭНЕРА. Она уже поставляет аккумуляторы для спецтехники и стационарных систем на предприятия Росатома, в частности, на УЭХК. Кроме того, компания поставила аккумуляторы для 160 троллейбусов, используемых в Санкт- Петербурге. А в конце мая был заключен контракт с белорусским производителем наземного электротранспорта BKM Holding на поставку аккумуляторов для еще 97 новых троллейбусов северной столицы.Однако основные планы компании по расширению производства связаны с легковым электротранспортом, в соответствии с мировыми тенденциями. В марте 2021 года РЭНЕРА приобрела 49% акций южнокорейского производителя литий- ионных батарей Enertech International с обязательством создать в России производство литий- ионных ячеек и аккумуляторных батарей. Осенью 2021 года было объявлено о планах строительства такого производства мощностью около 4 ГВтч в год на площадке Балтийской АЭС в Калининградской области. Завод должен заработать в 2026 году с перспективой расширения его мощностей до 12 ГВтч в год. В мае 2022 года правительство Калининградской области, Росатом и автопроизводитель ООО «Автотор Холдинг» подписали соглашение о развитии производства электротранспорта на территории региона.Таким образом, пока озвученные в прошлогодней правительственной стратегии развития электротранспорта планы формально реализуются по графику, а внутри страны создан неплохой технологический задел в этой области. Однако есть опасения, что эти планы придется корректировать исходя из изменившейся международной обстановки и возможных сложностей в работе с зарубежными партнерами, от которых Россия по-прежнему существенно зависит как в поставках сырья, так и в технологиях.